Mức giảm trừ gia cảnh với người nộp thuế nâng lên 15,5 triệu đồng/tháng và với mỗi người phụ thuộc nâng lên 6,2 triệu đồng/tháng. Tính từ kỳ tính thuế 2026.

Chi tiết mức giảm trừ gia cảnh mới

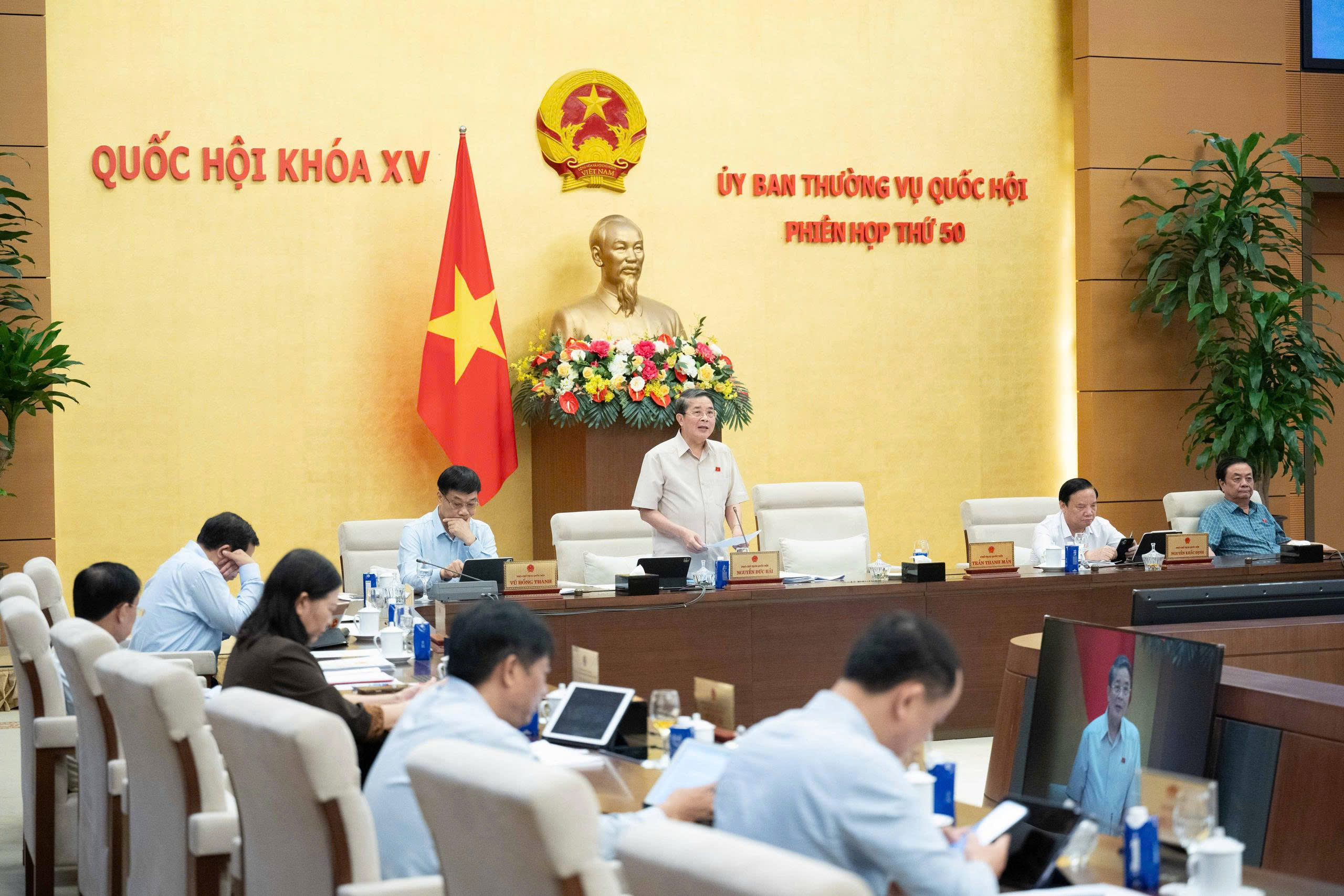

Theo nghị quyết, Ủy ban Thường vụ Quốc hội quyết định điều chỉnh mức giảm trừ gia cảnh của thuế thu nhập cá nhân như sau:

Mức giảm trừ đối với người nộp thuế là 15,5 triệu đồng/tháng (186 triệu đồng/năm). Mức giảm trừ đối với mỗi người phụ thuộc là 6,2 triệu đồng/tháng.

Nghị quyết này có hiệu lực thi hành kể từ ngày ký và áp dụng từ kỳ tính thuế năm 2026 (tháng 3-2027).

Như vậy từ mức 11 triệu đồng/tháng với người nộp thuế và 4,4 triệu đồng/tháng với mỗi người phụ thuộc như hiện hành đã tăng thêm trên 40%, tương ứng là 15,5 triệu đồng và 6,2 triệu đồng.

Dự kiến ngân sách nhà nước giảm khoảng 21.000 tỉ đồng/năm

Trước đó Thứ trưởng Bộ Tài chính Nguyễn Đức Chi đã trình bày tờ trình của Chính phủ về dự thảo nghị quyết.

Ông cho hay việc tăng này theo tốc độ tăng của thu nhập bình quân đầu người và tăng GDP bình quân đầu người.

Theo tính toán, đến hết năm 2025, chỉ số giá tiêu dùng (CPI) đã biến động trên 20% so với thời điểm điều chỉnh mức giảm trừ gia cảnh gần nhất (năm 2020) là 21,24%, vì vậy đảm bảo cơ sở pháp lý của việc điều chỉnh mức giảm trừ gia cảnh.

Việc điều chỉnh mức giảm trừ gia cảnh cần phù hợp với biến động của giá cả, ngoài chỉ số giá tiêu dùng (CPI) là chỉ số phản ảnh sự biến động chung của giá cả thì có các yếu tố khác cũng tác động tới giá cả như thu nhập bình quân đầu người, GDP bình quân, mức chi tiêu bình quân đầu người trong một giai đoạn nhất định…

Theo số liệu của Cục Thống kê, biến động về thu nhập bình quân đầu người và GDP bình quân đầu người từ năm 2020 đến nay khoảng 40-42%.

Do đó căn cứ theo tốc độ tăng thu nhập bình quân đầu người và GDP bình quân đầu người năm 2025 so với năm 2020 nêu trên, mức giảm trừ gia cảnh có thể điều chỉnh.

Mức giảm trừ cho bản thân người nộp thuế từ 11 triệu đồng/tháng lên khoảng 15,5 triệu/tháng (tăng khoảng 40,9% so với mức hiện hành).

Mức giảm trừ cho mỗi người phụ thuộc tăng từ 4,4 triệu đồng/tháng lên khoảng 6,2 triệu đồng/tháng (tăng khoảng 40,9% so với mức hiện hành).

Theo phương án này, cá nhân là người nộp thuế (nếu không có người phụ thuộc) có mức thu nhập là 17 triệu đồng/tháng, sau khi trừ các khoản bảo hiểm là 10,5% (8% bảo hiểm xã hội + 1,5% bảo hiểm y tế + 1% bảo hiểm thất nghiệp) là 1,785 triệu đồng (17 triệu đồng x 10,5%) + 15,5 triệu đồng (giảm trừ cho bản thân người nộp thuế) = 17,285 triệu đồng.

Do đó với mức thu nhập 17 triệu đồng/tháng, người này vẫn chưa phải nộp thuế (Phần thu nhập vượt trên 17,285 triệu đồng/tháng mới bắt đầu chịu thuế với mức thuế suất bắt đầu từ 5%).

Trường hợp cá nhân người nộp thuế có 1 người phụ thuộc với mức thu nhập là 24 triệu đồng/tháng, sau khi trừ các khoản bảo hiểm là 10,5% x 24 = 2,52 triệu đồng + 15,5 triệu đồng (giảm trừ cho bản thân người nộp thuế) + 6,2 triệu đồng (giảm trừ cho 1 người phụ thuộc) = 24,22 triệu đồng.

Với mức thu nhập 24 triệu đồng/tháng, người này vẫn chưa phải nộp thuế (phần thu nhập vượt trên 24,22 triệu đồng/tháng mới bắt đầu chịu thuế với mức thuế suất bắt đầu từ 5%).

Trường hợp cá nhân người nộp thuế có 2 người phụ thuộc với mức thu nhập là 31 triệu đồng/tháng thì sau khi trừ các khoản bảo hiểm là 10,5% x 31 = 3,255 triệu đồng + 15,5 triệu đồng (giảm trừ cho bản thân người nộp thuế) + 12,4 triệu đồng (giảm trừ cho 2 người phụ thuộc (6,2 triệu đồng x2)) = 31,155 triệu đồng.

Với mức thu nhập 31 triệu đồng/tháng, người này vẫn chưa phải nộp thuế (phần thu nhập vượt trên 31,155 triệu đồng/tháng mới bắt đầu chịu thuế với mức thuế suất bắt đầu từ 5%).

Thực hiện phương án này, dự kiến ngân sách nhà nước giảm khoảng 21.000 tỉ đồng/năm so với mức thu và số lượng người nộp thuế theo quy định hiện hành.

Thẩm tra, Chủ nhiệm Ủy ban Tài chính và Ngân sách Phan Văn Mãi cho rằng đa số ý kiến trong Thường trực Ủy ban thống nhất với định hướng nâng mức giảm trừ gia cảnh và cơ bản nhất trí với mức giảm trừ gia cảnh mà Chính phủ đề xuất.

Tuy nhiên một số ý kiến cho rằng mức giảm trừ gia cảnh đề xuất có thể là phù hợp tại thời điểm hiện nay nhưng do mới chỉ tính toán theo tốc độ tăng của các chỉ tiêu năm 2025 so với năm 2020 là chưa đáp ứng thực tiễn.

Hãy liên hệ để nhận được sự tư vấn tận tình về thuế cho doanh nghiệp mình, bạn có thể liên hệ với chúng tôi qua các phương thức sau:

Hotline/zalo : 0905811081 (Ms Thư)

Email: dailythuenhatrang@gmail.com

Đại lý thuế H.A.T

An tâm về thuế. Vững bước kinh doanh

Đánh giá chất lượng bài viết, bạn nhé!

Điểm chất lượng 5 / 5. Số phiếu bầu: 1

Không có phiếu bầu cho đến nay! Hãy là người đầu tiên đánh giá bài viết này.